بورس به کدام سو میرود؟

- روزنامه دنیای اقتصاد نوشت: طی معاملات دو روز گذشته نمادهای بزرگ بازار بودند که روندی کاهشی به شاخص کل این بازار تحمیل و در مقابل کوچکترها در محدوده مثبت قیمتی نوسان کردند. شاهد این مدعا رشد شاخص کل هموزن در این دو روز بود. همانطور که در گزارشهای پیشین اشاره شد، نگاهی کوتاهمدت در میان معاملهگران بورسی حاکم شده است. همین نوع نگاه سبب شده تا شاهد افزایش سفتهبازی و شناسایی سود سریع در کلیت بازار باشیم و به دنبال آن طمع کسب سود، نقدینگی را به سمت سهام کوچکتر بازار کشانده است.

اما بازار سرمایه به کدامین سو میرود؟ این سوالی است که تقریبا هر فرد دارای کد بورسی در پیچیدهترین بازار کشور با آن درگیر است. افراد چه از لحاظ مالی تحصیل کرده باشند و چه آشنایی آنها با بورس تنها به اطلاعات درست و غلط ارائه شده در فضای مجازی و کانالهای تلگرامی محدود باشد، یک خصیصه مشترک دارند.

انسانها فارغ از همه اشتراکات و تفاوتهایی که با هم دارند در امید به کسب سود با هم شریکاند. طبیعتا اینکه چنین مسالهای دارای چه ریشههای تکاملی و زیستی در انسانهاست موضوع بحث این گزارش نیست، اما آنچه مشخص است، کارکردهای ذهن انسان حالا در عصر بهرهبرداری از پیچیدگیهای فنی و شناختی جوامع امروز، آنچنان که باید با سرعت رشد علم تطبیق نیافته است.

دقیقا به همین دلیل است که ما در مواجهه با بسیاری از موقعیتهای نیازمند به تصمیمگیری، بیش از آنکه چوب تنبلی خود را خورده باشیم از تبعات سادهانگاری رنج میبریم؛ سادهانگاری که بیش از هر چیز از دست کم گرفتن زوایای پنهان موضوع فعالیت و بالطبع عدمقطعیت ناشی میشود.

دقیقا به همین دلیل است که بازار سهام بارها و بارها در طول تاریخ شاهد کژاندیشیهایی بوده که به جز فعالان این بازار دامن سایرین را گرفته و بعضا با شکلگیری حبابهای قیمت به کلیت اقتصاد کشورها نیز آسیب زده است. بررسی تبار شناسی حبابها در بازارهای مالی نشان میدهد که همه آنها در اوج ناباوری و حیرت از عوامل بیرونی شکل گرفتهاند و در اوج خوشبینی نیز خاتمه یافتهاند. در حال حاضر بسیاری از تحلیلگران بازار سرمایه در مورد آنچه در میانه مردادماه روی داد نیز همین نظر را دارند. در آن زمان کمتر کسی از سرمایهگذاران حقیقی بازار سرمایه میتوانست تصور کند که قیمتها مسیری متضاد از روند دو ساله را آغاز کنند و آنچنان بر ریزش خود ادامه دهند که در نهایت فشار سنگین عرضه در بسیاری از نمادها برای روزهای متمادی جریان معاملات را از تقاضای موثر خالی کند.

کوچکترها رنگ عوض میکنند

بررسیها از روند معاملات در هفتههای اخیر به خوبی موید آن است که این رویه در طول این مدت و همزمان با برگشت قیمتها به سطوح بالاتر معکوس شده است. در روزهای اخیر نمادهای کوچک بورسی که در گذشتهای نه چندان دور، در بحبوحه ترس سرمایهگذاران از ریزش بیشتر بدون خریدار مانده بودند، نه تنها از وضعیت قبلی خارج شدهاند که حالا هم از سهام بزرگ بازار که از ابتدای سال تاکنون هم در روزهای رونق و هم در روزهای رکود عملکرد بهتری از خود به نمایش گذاشتند، گوی سبقت را ربودهاند.

با نگاهی دقیقتر به روند قیمتها و تعقیب ورود و خروج نقدینگی حقیقی در بورس تهران میتوان اینطور نتیجه گرفت که فعالان بازار این روزها تمایل بیشتری به خرید سهام در نمادهای کوچکتر دارند. بررسیها حکایت از تغییر وضعیت معاملات نمادهای کم وزن بازار از صفوف سنگین خرید به صفهای فروش دارد. برای مثال نمادهایی مثل «فخاس»، «خکمک» و «غشان» از جمله نمادهایی بودهاند که در ماههای اخیر با صفهای خرید یا صف فروشهای قابلتوجه مواجه بودند و در این میان بارها پیش آمده که هیجان خرید جای خود را به هیجانی در جهت عکس داده است.

در طول این مدت اشباع خرید و فروش در نمادهای یاد شده به حدی بوده که حتی نبود تقاضا یا عرضه سبب شد تا این نمادها حتی درصد اندکی از قیمت پایانی را هم نتوانند پر کنند. توجه بیشتر به نمادهایی از این دست به خوبی نشان میدهد که این بخش از بازار سرمایه تا چه حد در مقابل تغییر جریان نقدینگی آسیبپذیر است. با این حال مشکل وقتی حادتر میشود که دریابیم این رویه در بازار سرمایه امری مسبوق به سابقه است و نه تنها طی سالهای پررونق اخیر بلکه بارها در ایام رکود ادامهدار بازار سهام بین سالهای ۹۲ تا ۹۶ در نمادهای سبک وزن بازار تکرار شده است.

توضیحی بر دور باطل ریسک

دلیل تغییر نگاهها به سمت سهام کوچک بازار چیست؟ چرا فعالان بازار به جز چند برش کوتاه از تاریخ ۵۰ و چند ساله بازار سهام در ایران همواره چشم به نمادهایی داشتهاند که تا این حد تغییر جهت آنها آسان است؟ برای پاسخ به این سوال شاید بهتر باشد بگوییم که فعالان ریسک پذیرتر بازار همواره نیمه پر لیوان را میبینند. آنها اغلب میدانند که سهام سبک وزن، برای پر کردن حجم مبنا و رسیدن به قیمتهای بالاتر راهی به مراتب آسانتر از نمادهای سنگین را پیش رو دارند.

برای مثال نمادی که در یک روز تنها به ۵ میلیارد تومان معامله در صف خرید نیاز دارد تا قیمت پایانی آن به میزان ۵ درصد رشد کند به مراتب نسبت به نمادی که با ۱۵ میلیارد تومان به این هدف میرسد وضعیت بهتری دارد. دقیقا به همین دلیل است که در طول ۲ سال منتهی به سالجاری که ورود نقدینگی به بازار سرمایه روندی صعودی را میپیمود، نمادهای سنگین وزن بازار از رشد کمتری برخوردار بودند و در مقابل کوچکترها با رشد تند و تیز قیمت خود تقریبا بدون وقفه شاخص کل هموزن را بیش از شاخص کل بورس افزایش میدادند.

دقیقا به همین دلیل بود که نماگر اصلی بورس در طول سال ۹۸، ۱۸۷ درصد و شاخص هموزن در حدود ۴۳۷ درصد افزایش یافت. شدت این روند تنها زمانی کاهش یافت که سیل نقدینگی گسیل شده به بازار سهام، در ماههای ابتدایی سالجاری تحتتاثیر کاهش نرخ بهره و رکود مشاغل به سبب شیوع کرونا، به دلیل اشباع تقاضا از ورود به نمادهای کوچکتر بازماند و به ناچار از جریان معاملات نمادهای بزرگ بازار سر برآورد.

خروجی این اشباع نیز چیزی نبود جز رسیدن شاخص کل بازار به ابرکانال ۲ میلیون و ۷۸ هزار واحدی. برای آنکه زنجیره وقایع ذکر شده را تکمیل کنیم باید بدانیم که طی دو هفته اخیر پیشروی بیشتر شاخص کل هموزن نسبت به شاخص بورس به روال سالهای قبل بازگشته و نمادهای این بازار در شرایطی داد و ستد میشوند که در ۱۵ روز اخیر به جز برخی استثناها نماگر هموزن از شاخص بورس بیشتر رشد کرده است.

دقت در آنچه تاکنون شرح داده شد، به خوبی نشان میدهد که در برابر شانس بالایی که نمادهای کوچک برای افزایش سریع قیمت دارند، ریسک زیادی را نیز به سرمایهگذاران خود منتقل میکنند. چرا که اگر این نمادها بتوانند تحتتاثیر افزایش تقاضا در مدتی کوتاه عملکردی سریع به نمایش بگذارند، به این معنا خواهد بود که در مدت زمانی اندک نیز میتوانند راه رفته را بازگردند. حال سوال اینجاست که اگر واقعا ریسک سرمایهگذاری اینچنینی تا این حد بالاست، پس چرا بسیاری از فعالان بازار سهام حتی آنها که تجربه کافی از حضور در این بازار دارند، به پذیرش خطرهای موجود تن میدهند؟ چطور ممکن است شخصی بر ارزنده نبودن دارایی خود واقف باشد و آن را به امید بالاتر رفتن قیمت همچنان نگه دارد؟

بازنده نهایی

مطالعات مالی رفتاری پس از گذشت سالها به خوبی نشان دادهاند که رفتارشناسی حبابها در بازار سهام و نظایر آن اگرچه برخلاف تصور عامه ناشی از کلاهبرداری نیست، اما از بعد عملکرد تا حدودی به ترفند پانزی شباهت دارد. در این روش سود نامتعارفی که به هر سرمایهگذار پرداخت میشود در واقع نه از بازده معمول یک سرمایهگذاری بلکه از جیب شخص جدیدی است که به امید سود به تازگی وارد چرخه سرمایهگذاری شده است. رویه یاد شده تا جایی ادامه پیدا میکند که بعد از آخرین سرمایهگذار، شخص جدیدی وارد این رویه نشود. در این حال معکوس شدن جریان نقدینگی به لو رفتن حقه منجر خواهد شد.

در بازار سهام نیز وضعیت نمادی که با حباب مواجهند اگرچه ناشی از وقوع تقلب یا کلاهبرداری نیست، اما تا حد بسیار زیادی از تغییرات الگوی جریان نقدی پانزی پیروی میکند. در این حالت بسیاری از افراد که ریسک خرید یک دارایی گرانقیمت را پذیرفتهاند، بر این باور هستند که همواره شخص دیگری خواهد بود تا سهام آنها را به امید رشد بیشتر قیمت از آنها بخرد. این وضعیت که در ادبیات مالی از آن با عنوان «سادهدل بزرگتر» یاد میشود، تا جایی تداوم خواهد داشت که سادهدلتر از سرمایهگذار آخر پیدا نشود و نبود تقاضا روند صعودی را به یک باره معکوس کند.

در این حالت طبیعی خواهد بود که افت قیمتها ادامهدار و شدید باشد تا جایی که سهام شرکتها به اشباع کامل فروش برسند یا متغیرهای بنیادی به حمایت از قیمت سهام برآیند؛ وضعیتی که دقیقا طی هفتههای قبل در بسیاری از نمادهای بازار سهام رخ داد. در ماههای اخیر برخی از نمادها، بعضا بیش از ۶۰ درصد از بهای خود را در مدتی اندک از دست دادند.

این مساله در حالی رخ داد که در حال حاضر نیز شواهد حکایت از رونق دوباره نمادهای کوچک و احتمال درگیر شدن افرادی در این فرآیند دارد که احتمالا از سازوکار چرخههای این چنینی و اثر مخربی که دامنه نوسان بر تشدید آنها میگذارد، اطلاع چندانی ندارند. برای دوری از تبعات منفی این احتمال همانطور که در بسیاری از مصاحبهها و گزارشها بر آن تاکید شده بهتر است تا مردم عادی که با اندک سرمایه خود به امید کسب سود به بازاری مانند بورس میآیند با افزایش دانش مالی خود و دوری از حواشی که افراد سودجو در فضای مجازی ایجاد میکنند، با بهرهگیری از تخصص افراد ذیصلاح در این زمینه از به خطر انداختن داراییهای خود بپرهیزند.

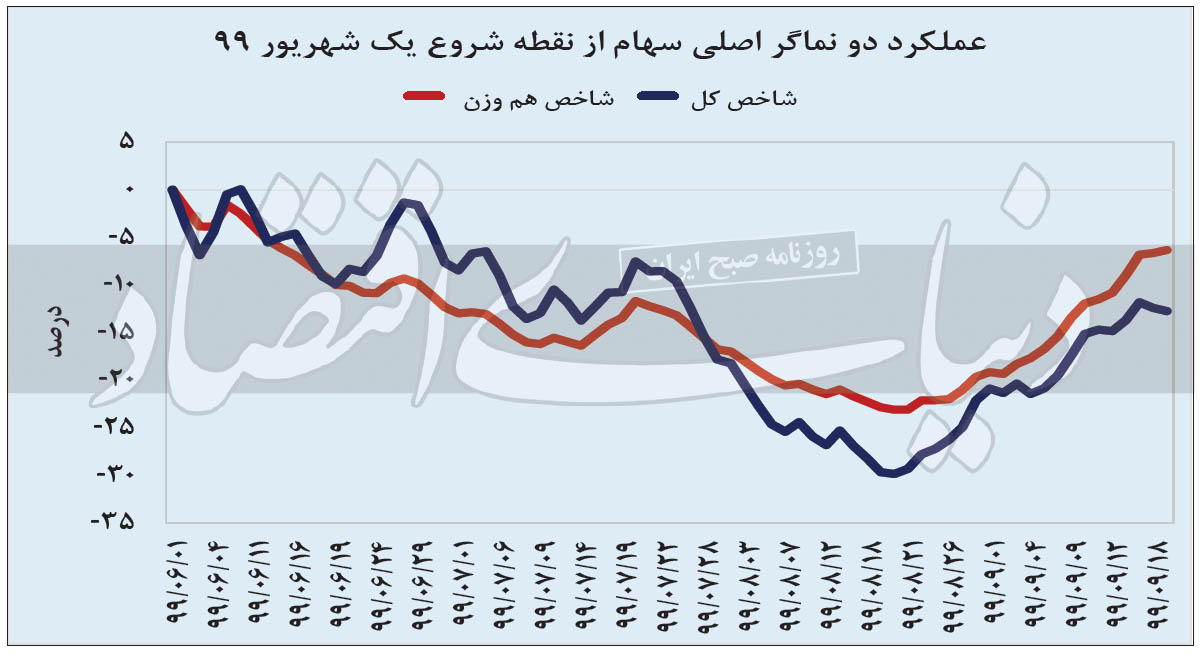

نگاهی به بازدهی دو شاخص کل و هموزن از ابتدای شهریورماه نشان میدهد طی ۵/ ۱ ماه ابتدایی این بازه، سهام گروههای بزرگ و عمدتا کامودیتیمحور در رشد قیمت از کوچکترها سبقت گرفته بودند؛ اما ۲۸ مهر شاهد تلاقی این دو نماگر بودیم. در ادامه وضعیت تغییر کرد و این شاخص هموزن بود که از شاخص کل پیشی گرفت. با وجود این، اما دو نماگر مذکور همراستا با یکدیگر حرکت میکردند. از ابتدای آذرماه توجه به گروههای کوچک بازار جدیتر شد تا شاهد واگرایی هر چند محدود دو نماگر یاد شده باشیم که طی دو روز معاملاتی گذشته به اوج خود رسیده است. بهطوریکه در مقابل افت شاخص کل (بهعنوان نماینده سهام با ارزش بازار بالا)، شاخص هموزن (با اثرگذاری یکسان نمادها) روندی صعودی در پیش گرفته است. موضوعی که نشان میدهد توجه به سهام کوچکتر بازار که بهعنوان سهام چابک نیز شناخته میشود، افزایش یافته است.